「お金を借りると信用情報機関に記録される」、「借金を返さなかったらブラックリストにのる」など、ばく然としたイメージしかない信用情報機関。

他サイトでも、信用情報機関の種類や違いなど説明されていますが、表面的なものが多く、どれも似たような内容ばかり。

なぜ、そうなるか…?

それは、『信用情報機関が存在している理由』の説明がないから。

この記事では、信用情報機関の「存在意義」と「その理解を深める4つのポイント」という点で、他にはない情報を詳しく分かりやすく説明します!

信用情報機関の誕生

信用情報機関の誕生の背景には、何かの社会課題があり、それを解決するために信用情報機関が生まれました。

ここでは、この信用情報機関の誕生のいきさつを詳しく見ていきます。

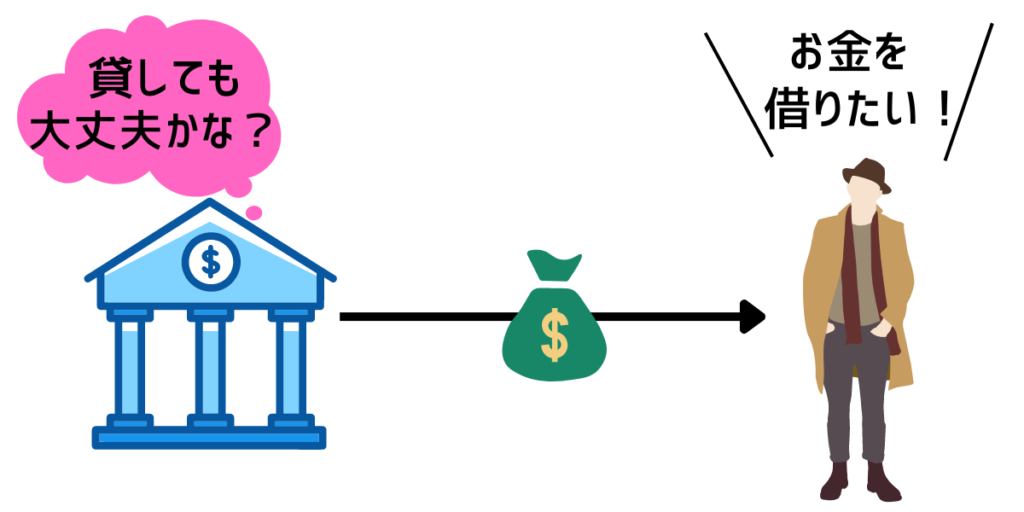

お金をかす“金融機関の悩み”

お金を貸す金融機関の悩みは「お金を貸す相手が貸しても大丈夫かどうか?」。

この1点につきます。

昔は、この悩みを「その人の今までの取引ぶり」だけで判断していました。

皆さんも「銀行は預金取引がないと、お金を貸してくれない」など聞いたことがあるのではないでしょうか。

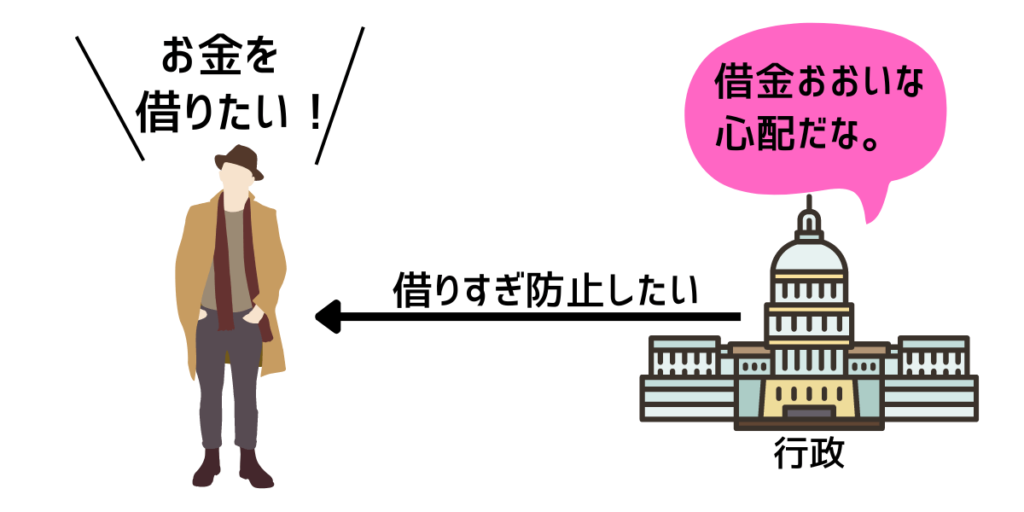

国民をまもる“行政の悩み”

行政は、日本に住む皆さんが心身ともに健やかに暮らせるような社会をつくろうとしています。

そこで気になるのが、お金を借りる人たち。

中には、ムチャな借金をつくり、返済に苦しむ人がいます。

そんな人が増えないような社会の仕組みをつくり、「借りすぎ」を防止しようと考えます。

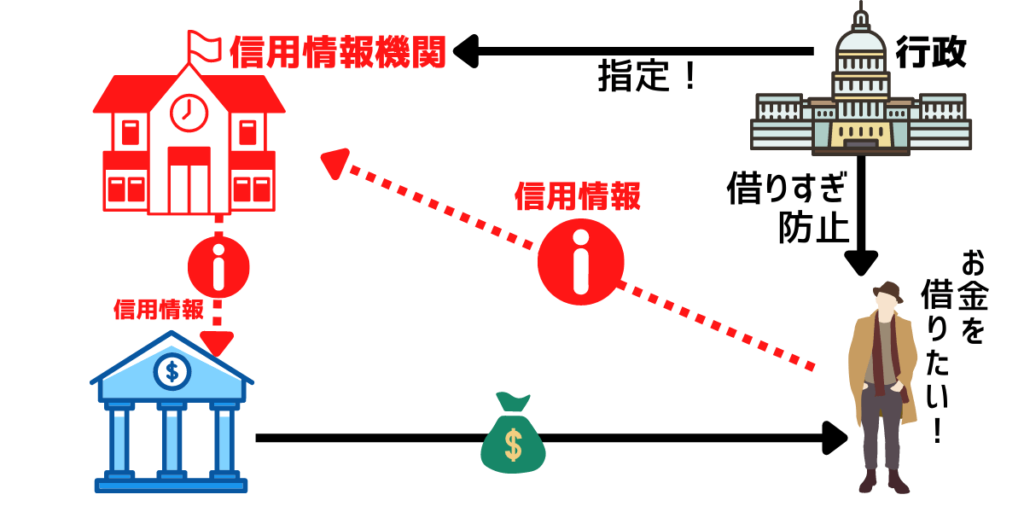

これらの悩みを解決する信用情報機関

金融機関の「お金を貸す相手が貸しても大丈夫か?」

行政の「借りすぎを防止したい」

この2つを解決するために、行政が信用情報機関を設立しました。

信用情報機関の存在意義は、

金融機関がきちんと「取引相手が大丈夫な人かどうか」を判断できるようにすること

であり、

そのことを通じて、金融機関がムチャな借金をさせないようにすることなのです。

信用情報機関の理解を深める4つのポイント

いよいよ、他のサイトでは説明されてない「信用情報機関」の真なる姿、4つのポイントを解説します。

信用情報機関の種類

信用情報機関の種類は、他サイトにもあるので簡単に整理します。

- CIC(Credit Information Center):シーアイシーと呼ばれ、信販・クレジット会社・ローン、リース会社から銀行・労金などの信用情報を保有する。

- JICC(Japan Credit Information Reference Center Corp):ジックと呼ばれ、消費者金融を中心として、その他にもクレジットや銀行など様々な金融機関の信用情報を持つ。

- KSC:ケーエスシーと呼ばれ、銀行の信用情報だけを保有する信用情報機関。

【ポイント1】

この3社は、CRIN(Credit Information Network)という仕組みのもと、情報を共有しています。

信用情報機関の存在意義は「ムチャな借金する人をなくすこと」。それなのに、それぞれの信用情報機関がバラバラに情報を持っていては意味がない。

そこで「3社の情報を共有して使おう」ということになったのです。

他のサイトでの「〇〇銀行はJICCの会員では無いので安心」との説明は間違いです。CICとJICCとKSCは情報共有しています。

借入を申込むときは、他社借入は漏れなく書こう!金融機関は、本当のことを書いているか、信用情報で確認をします!

登録される情報

先ほどから「信用情報」という言葉を普通に使っていますが、そもそも『信用情報とは何か?』を紹介します。

信用情報(しんようじょうほう)とは、個人の年収や住宅情報、勤務先等の属性情報及び、ローンや公共料金等の支払い情報のこと。

信用情報 -Wikipedia

分かりやすくいうと「名前や性別・年齢などの属性情報」と「借金などの契約・返済情報」の2つがあります。

【ポイント2】

信用情報機関に登録される「借金などの契約情報」には、以下が含まれます。

- 借金の保証人になったときの「保証人契約情報」

- 保証会社と結ぶ「保証契約情報」

銀行でローンを組むときには、保証会社をほぼ間違いなく利用します。

したがって、銀行との金銭消費貸借契約に基づきKSCに、保証会社との債務保証委託契約に基づきCICまたはJICCにそれぞれ登録されます。

他サイトで「銀行で借りたら、KSCのみ登録」と書かれてたりします。

銀行で借りるときでも、保証契約が信用情報機関に登録されることも知っておこう!

登録期間

他サイトでも、信用情報機関・信用情報の種類ごとに登録期間が説明されています。例えば、「契約情報は5年」など。

これ自体は正しい情報ですが、大事なポイントが抜けています。それは「いつを起点とした登録期間なのか?」です。

【ポイント3】

信用情報の「登録期間」と「いつを起点としているか」を以下のとおり紹介します。なお、CIC・JICC・KSCいずれも同じです。

- 契約情報=契約終了から5年以内

- 返済情報=契約終了から5年以内

※延滞情報などの情報 - 申込み情報=申込日から6ヵ月以内

※ローンなどの申込みの情報

【ご参考】CICホームページ、JICCホームページ、KSCホームページ

他サイトで、誤って「返済情報は延滞した日から5年以内」と書かれてることがあります。正しくは契約終了、つまり完済から5年以内です!

情報照会の依頼

ローンの審査に落ちた場合など、自分の信用情報がどのように登録されているか知りたくなりますよね。

当然、各信用情報機関に情報の開示を依頼することが可能です。

情報開示の方法や費用は、こちら(CIC、JICC、KSC)から確認しましょう。

気になるのは、「どこの信用情報機関に情報開示すればいいのか?」

【ポイント4】

信用情報機関3社は情報共有しているものの、情報開示に対しては、自社に登録されている信用情報だけしか答えません。

したがって、自分の信用情報がどこに登録されているかを知る必要があります。

その答えは、お金を借りた金融機関と取り交わした「個人情報利用の同意書」に、個人情報を登録する先として、信用情報登録機関が書かれているので、チェックしてみてください。

「個人情報利用の同意書」が見つからない人は、金融機関に直接聞けば教えてもらえます!

まとめ

信用情報機関の存在意義は、大きく2点あります。

- 金融機関に「取引相手が大丈夫な人かどうか」を判断するための信用情報を提供

- 金融機関がムチャな貸出しをしない、つまり、ムチャな借金をつくらせない

次に、信用情報機関の理解を深める4つのポイントは

- 信用情報機関3社は、情報を共有していること

- 借金した場合だけでなく、保証会社との保証契約や、保証人になったときも信用情報機関に登録されること

- 信用情報機関3社ともに、契約情報は完済して5年以内は登録され続けること

- 自分の情報が登録されている信用情報機関を調べるには、金融機関と取り交わした「個人情報利用の同意書」を確認すること

大事な自分の個人情報。特に、お金に関係する情報がどのように登録され、何に使われているかが分かれば、お金を借りるときも少し安心できるのではないでしょうか。

今後も、皆さんが知っておくべき正しい本当の金融情報を紹介していきます!